Kupno obligacji korporacyjnych może być atrakcyjną opcją inwestycyjną, ale wymaga zrozumienia różnych dostępnych metod. Inwestorzy mają możliwość zakupu obligacji zarówno na rynku pierwotnym, jak i wtórnym, a także mogą korzystać z usług pośredników. Kluczowe jest, aby przed podjęciem decyzji o inwestycji dokładnie zapoznać się z oferowanymi opcjami oraz zrozumieć związane z nimi ryzyka.

W artykule przedstawimy, jak skutecznie kupić obligacje korporacyjne oraz jak unikać najczęstszych błędów. Omówimy również, jakie kroki należy podjąć, aby zminimalizować ryzyko inwestycyjne, a także jakie są kluczowe różnice między rynkiem pierwotnym a wtórnym. Dzięki tym informacjom, będziesz lepiej przygotowany do podjęcia świadomej decyzji inwestycyjnej. Kluczowe informacje:- Obligacje korporacyjne można nabyć na rynku pierwotnym bezpośrednio od emitenta lub na rynku wtórnym przez domy maklerskie.

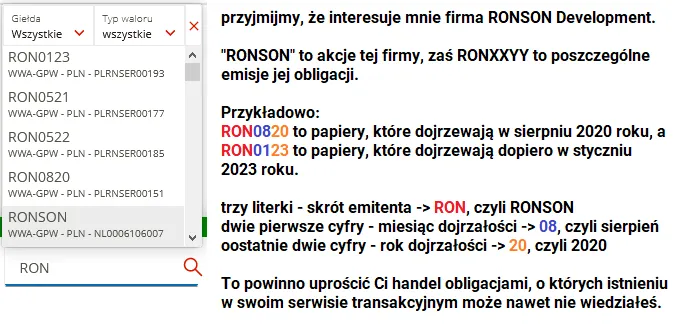

- Warto założyć konto maklerskie, aby uzyskać dostęp do rynku obligacji, co pozwoli na wygodne składanie zleceń.

- Korzystanie z usług pośredników, takich jak fundusze inwestycyjne, może uprościć proces zakupu obligacji.

- Inwestycje w obligacje korporacyjne niosą ze sobą wyższe ryzyko niż obligacje skarbowe, ale mogą oferować lepsze zyski.

- Regularne monitorowanie sytuacji finansowej emitenta oraz warunków rynkowych jest kluczowe dla sukcesu inwestycji.

Jak skutecznie kupić obligacje korporacyjne i zminimalizować ryzyko

Aby skutecznie kupić obligacje korporacyjne, kluczowe jest odpowiednie planowanie i badanie rynku. Inwestowanie w obligacje wymaga zrozumienia różnych metod zakupu oraz związanych z nimi ryzyk. Właściwe podejście do inwestycji może pomóc w zminimalizowaniu potencjalnych strat i zwiększeniu szans na zysk. Warto zapoznać się z oferowanymi opcjami, takimi jak rynek pierwotny i wtórny, a także z możliwościami korzystania z usług pośredników.

Inwestorzy powinni również regularnie monitorować sytuację finansową emitentów oraz warunki rynkowe. Dzięki temu będą w stanie podejmować lepsze decyzje inwestycyjne. Pamiętaj, że każda inwestycja wiąże się z ryzykiem, dlatego kluczowe jest, aby być dobrze poinformowanym przed podjęciem decyzji o zakupie obligacji korporacyjnych.

Wybór odpowiedniego brokera do zakupu obligacji korporacyjnych

Wybór odpowiedniego brokera jest kluczowy dla sukcesu inwestycji w obligacje korporacyjne. Powinieneś zwrócić uwagę na takie czynniki jak opłaty, usługi oraz reputacja brokera. Różni brokerzy oferują różne pakiety usług, które mogą wpływać na koszt i jakość obsługi. Na przykład, niektórzy brokerzy pobierają niższe opłaty za transakcje, co może być korzystne dla inwestorów planujących częste zakupy.

W Polsce dostępnych jest kilka renomowanych brokerów, takich jak DM BOŚ, mBank oraz ING Securities. Każdy z nich ma swoje unikalne cechy, które mogą pasować do różnych potrzeb inwestorów. DM BOŚ, na przykład, oferuje szeroki zakres usług oraz dostęp do różnych instrumentów finansowych, co czyni go atrakcyjnym wyborem dla początkujących inwestorów. Z kolei mBank wyróżnia się prostym interfejsem oraz niskimi opłatami, co może przyciągać osoby, które preferują inwestowanie online.

| Broker | Opłaty transakcyjne | Usługi dodatkowe |

| DM BOŚ | 0,19% wartości transakcji | Dostęp do analizy rynku |

| mBank | 0,15% wartości transakcji | Prosty interfejs online |

| ING Securities | 0,25% wartości transakcji | Szkolenia dla inwestorów |

Różnice między rynkiem pierwotnym a wtórnym obligacji

Rynek pierwotny i wtórny to dwa kluczowe segmenty, które różnią się zasadniczo pod względem funkcjonowania i dostępnych możliwości dla inwestorów. Na rynku pierwotnym obligacje są sprzedawane bezpośrednio przez emitenta, co oznacza, że inwestorzy mają możliwość zakupu obligacji w momencie ich emisji. To idealna opcja dla tych, którzy chcą nabyć nowe obligacje i są zainteresowani bezpośrednim wsparciem dla emitenta. Przykładem mogą być obligacje emitowane przez dużą firmę, która ogłasza publiczną emisję i publikuje szczegóły na swojej stronie internetowej oraz w komunikatach prasowych.

Z kolei rynek wtórny to miejsce, gdzie obligacje są kupowane i sprzedawane po ich pierwotnym wprowadzeniu na rynek. Tutaj transakcje odbywają się za pośrednictwem domów maklerskich, które przekazują zlecenia na giełdę. Inwestorzy mogą korzystać z rynku wtórnego, aby sprzedawać obligacje, które już posiadają, lub kupować te, które są dostępne od innych inwestorów. Może to być korzystne w sytuacji, gdy inwestorzy chcą szybko zrealizować zyski lub ograniczyć straty w obliczu zmieniających się warunków rynkowych.

- Na rynku pierwotnym inwestorzy mogą zakupić obligacje bezpośrednio od emitenta, co często wiąże się z korzystnymi warunkami.

- Rynek wtórny pozwala na większą elastyczność, umożliwiając inwestorom sprzedaż obligacji w dowolnym momencie.

- Obligacje na rynku wtórnym mogą być dostępne po cenach, które różnią się od wartości nominalnej, w zależności od popytu i podaży.

| Aspekt | Rynek pierwotny | Rynek wtórny |

| Źródło obligacji | Bezpośrednio od emitenta | Od innych inwestorów |

| Elastyczność | Ograniczona do emisji | Wysoka, można sprzedawać w dowolnym momencie |

| Cena | Ustalona przez emitenta | Zmienna, w zależności od rynku |

Kluczowe kroki do zakupu obligacji korporacyjnych

Zakup obligacji korporacyjnych wymaga podjęcia kilku kluczowych kroków, które pomogą w zrealizowaniu transakcji w sposób efektywny. Pierwszym krokiem jest założenie konta maklerskiego, co pozwoli na dostęp do rynku obligacji. Następnie, po zarejestrowaniu konta, można przystąpić do wyboru odpowiednich obligacji i złożenia zlecenia kupna. Ważne jest, aby dobrze zrozumieć każdy etap tego procesu, aby uniknąć potencjalnych problemów.

Jak założyć konto maklerskie i co jest potrzebne

Zakładanie konta maklerskiego to kluczowy krok w procesie zakupu obligacji korporacyjnych. Aby otworzyć konto, będziesz potrzebować kilku podstawowych dokumentów, takich jak dowód osobisty oraz potwierdzenie adresu zamieszkania. Wiele domów maklerskich umożliwia założenie konta online, co znacząco ułatwia cały proces. Po złożeniu wniosku, broker może poprosić o dodatkowe informacje dotyczące Twojego statusu finansowego oraz celów inwestycyjnych.

Ważne jest także, aby być świadomym minimalnych wymagań dotyczących funduszy początkowych, które mogą być różne w zależności od brokera. Niektórzy brokerzy mogą wymagać minimalnej wpłaty, aby aktywować konto. Unikaj pułapek, takich jak ukryte opłaty, które mogą zwiększyć całkowity koszt inwestycji. Zawsze warto dokładnie przeczytać regulamin oraz zapoznać się z ofertą różnych brokerów przed podjęciem decyzji.

Proces zakupu obligacji: krok po kroku

Zakup obligacji korporacyjnych to proces, który można podzielić na kilka kluczowych kroków. Pierwszym krokiem jest wybór obligacji, które chcesz nabyć. Możesz to zrobić, przeglądając dostępne oferty na rynku pierwotnym lub wtórnym. Warto zwrócić uwagę na takie czynniki jak oprocentowanie, termin wykupu oraz rating kredytowy emitenta. Po dokonaniu wyboru, przechodzisz do złożenia zlecenia zakupu.

Czytaj więcej: Gdzie kupić obligacje skarbowe i uniknąć niekorzystnych inwestycji

Drugim krokiem jest składanie zlecenia. Możesz to zrobić za pośrednictwem swojego konta maklerskiego, wybierając odpowiedni typ zlecenia. Istnieją różne typy zleceń, takie jak zlecenie rynkowe, które realizuje zakup po aktualnej cenie rynkowej, oraz zlecenie limitowane, które pozwala ustawić maksymalną cenę, jaką jesteś gotów zapłacić. Zlecenia limitowane są przydatne, gdy chcesz kontrolować cenę zakupu.

Ostatnim krokiem jest potwierdzenie transakcji. Po złożeniu zlecenia, broker powinien potwierdzić jego realizację oraz przesłać Ci szczegóły dotyczące zakupu. Upewnij się, że sprawdziłeś wszystkie informacje, aby uniknąć błędów. Warto również śledzić swoje inwestycje oraz monitorować sytuację finansową emitenta, aby być na bieżąco z ewentualnymi zmianami, które mogą wpłynąć na wartość Twoich obligacji.

Zrozumienie ryzyka i korzyści związanych z obligacjami korporacyjnymi

Inwestowanie w obligacje korporacyjne może przynieść zarówno korzyści, jak i ryzyka. Kluczowe jest, aby inwestorzy rozumieli te aspekty, zanim podejmą decyzję o zakupie. Zrozumienie ryzyka, takiego jak możliwość niewypłacalności emitenta, oraz korzyści, takie jak stabilny dochód z odsetek, pozwala na lepsze zarządzanie portfelem inwestycyjnym. W tej sekcji przyjrzymy się, jak ocenić ryzyko inwestycyjne oraz jakie korzyści płyną z inwestowania w obligacje korporacyjne w porównaniu do akcji.

Jak ocenić ryzyko inwestycyjne w obligacje korporacyjne

Aby ocenić ryzyko związane z inwestowaniem w obligacje korporacyjne, warto zwrócić uwagę na ratingi kredytowe, które są przyznawane przez agencje ratingowe, takie jak Moody's czy Standard & Poor's. Ratingi te wskazują na zdolność emitenta do spłaty zobowiązań i mogą być kluczowym wskaźnikiem ryzyka. Na przykład obligacje z ratingiem AAA są uważane za najbardziej wiarygodne, podczas gdy te z ratingiem B mogą wiązać się z wyższym ryzykiem niewypłacalności.

Oprócz ratingów, warto również analizować warunki rynkowe, takie jak zmiany stóp procentowych i sytuacja gospodarcza. Wzrost stóp procentowych może negatywnie wpłynąć na wartość obligacji, ponieważ nowe obligacje mogą oferować wyższe oprocentowanie. Monitorowanie tych czynników pomoże w lepszym zrozumieniu ryzyka i podejmowaniu świadomych decyzji inwestycyjnych.

Korzyści z inwestowania w obligacje korporacyjne w porównaniu do akcji

Inwestowanie w obligacje korporacyjne może przynieść szereg korzyści w porównaniu do akcji. Przede wszystkim, obligacje oferują stabilny dochód w postaci regularnych odsetek, co czyni je atrakcyjną opcją dla inwestorów poszukujących przewidywalnych przychodów. Na przykład, obligacje emitowane przez renomowane firmy, takie jak Apple czy Microsoft, mogą zapewnić stabilne wypłaty, co jest korzystne dla osób planujących długoterminowe inwestycje.

Dodatkowo, obligacje korporacyjne mogą pomóc w dywersyfikacji portfela. W przeciwieństwie do akcji, które mogą być bardziej podatne na wahania rynkowe, obligacje często wykazują mniejszą zmienność. Inwestując w różne obligacje, można zredukować ryzyko związane z poszczególnymi aktywami. Na przykład, portfel zawierający zarówno akcje, jak i obligacje korporacyjne może lepiej chronić inwestora przed nieprzewidywalnymi zmianami na rynku.

Jak wykorzystać obligacje korporacyjne w strategii inwestycyjnej

Obligacje korporacyjne mogą być nie tylko źródłem stabilnego dochodu, ale także kluczowym elementem w strategii inwestycyjnej dostosowanej do zmieniających się warunków rynkowych. Inwestorzy powinni rozważyć wykorzystanie obligacji jako narzędzia do hedgingu lub zabezpieczenia przed ryzykiem związanym z akcjami. Na przykład, w okresach wysokiej zmienności rynkowej, dodanie obligacji do portfela może pomóc w stabilizacji zysków i ograniczeniu strat, co czyni je cennym elementem w strategii długoterminowej.

Dodatkowo, warto zwrócić uwagę na obligacje o zmiennym oprocentowaniu, które mogą przynieść korzyści w czasach rosnących stóp procentowych. W przeciwieństwie do tradycyjnych obligacji o stałym oprocentowaniu, obligacje te mogą oferować lepsze zyski, gdy stopy procentowe wzrastają. Inwestorzy mogą również rozważyć obligacje z opcją wykupu, które dają możliwość wcześniejszego wycofania inwestycji, co może być korzystne w przypadku poprawy sytuacji finansowej emitenta. Takie podejście pozwala na elastyczność i skuteczniejsze zarządzanie portfelem inwestycyjnym.